スポンサーリンク

ここでは、新築住宅や土地を取得する時に所有者に課せられる不動産取得税の概要、及び、軽減制度についてわかりやすく説明します。また、実際にかかる税額や軽減額のシミュレーションについても紹介します。

なお、中古住宅にかかる不動産取得税の概要、算定例については以下をご覧ください。

中古住宅を取得するときに所有者に課せられる不動産取得税の概要、軽減税などについて説明しています。中古住宅を取得した場合、課税標準から新築時における控除額と同額が控除されます。

なお、以下は一般的な住宅についての説明を中心とし、分かりやすさを優先するため、正確な法令用語や、例外的な取り扱いなどを省略していますのでご了承願います。

スポンサーリンク

不動産取得税とは

まず、不動産取得税制度の概要について見てみましょう。不動産取得税とはその名の通り、取得した時に課せられる税金です。つまり、毎年かかる固定資産税とは異なり、取得した時に1度だけかかる税金です。

税額の具体的な算定方法について見てみましょう。

不動産取得税の税額の算定

不動産取得税はごく簡単にいうと、不動産の価格×税率で求められます。ただし、ここでいう不動産の価格は実際の購入費用や建築工事費用ではなく、税額算定用に求めた以下の額をいいます。(ここでは、以下固定資産税評価額といいます。)

なお、固定資産税評価額は住宅の場合、建築費の40~60%程度、土地の場合は時価の60~70%程度が評価水準とされています。

総務大臣が定めた固定資産評価基準によって評価した価格、あるいは、市町村の固定資産課税台帳に登録されている価格。(行政職員により現地調査・評価の上、額が決められます。)

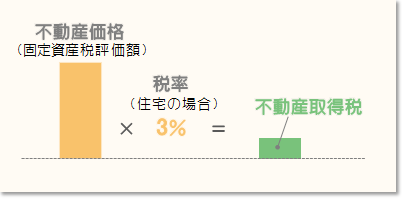

税額の算定式は以下のとおりとなります。

■不動産取得税 算定式

不動産取得税額=固定資産税評価額×税率

新築住宅における不動産取得税の特例

新築住宅は、1.税率の特例、2.課税標準の特例の2つの特例措置により不動産取得税が軽減されることになります。

1.税率の特例措置

税率は原則4%ですが、住宅・土地については、新築に限らず、次のように3%が適用されます。

なお、この特例は、令和6年(2024年)3月31日までの取得について適用されます。

| 不動産取得税の税率 | ||

|---|---|---|

| 種別 | 税率 | |

| 家屋 | 住宅 | 非住宅 |

| 3% | 4% | |

| 土地 | 3% | |

■税率特例による不動産取得税算定イメージ

スポンサーリンク

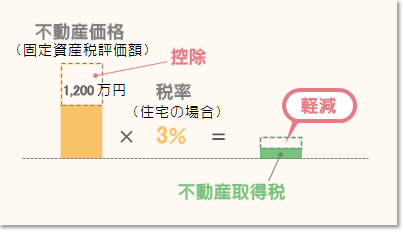

2.課税標準の特例

次に、課税標準の特例ついてです。

新築住宅については、以下のように、税額算定の元となる固定資産税評価額から、1,200万円が控除されます。

| 種別 | 軽減措置の内容 |

|---|---|

| 新築住宅 | 固定資産税評価額から1,200万円を控除 |

この課税標準の特例と、1の税率の特例と併せた税額の算定式、および、イメージは次の通りです。

■新築住宅の不動産取得税 算定式

不動産取得税額=(固定資産税評価額-1,200万円)×3%

■不動産取得税の軽減イメージ(新築住宅)

つまり、この課税標準の特例により、最大で36万円(1,200万円×3%)が軽減されることになります。

課税標準の特例を受けるための主な要件

新築住宅で不動産取得税の軽減を受けるには、以下の条件を満たす必要があります。

戸建てや区分所有マンションの場合、住宅の延べ床面積(物置、車庫及びマンションの共用部分などを含む。)が50m2以上、240m2以下であること。

※マンション等の共用部分の床面積は専有部分の床面積割合によりあん分した床面積となります。

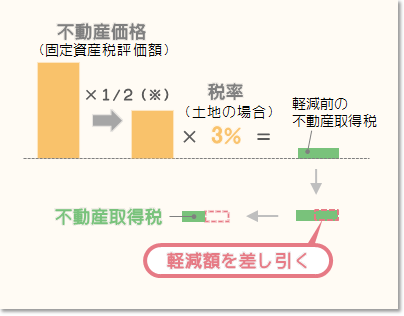

土地の不動産取得税の軽減(住宅を新築した場合)

次に、新築住宅用の土地を取得した場合における不動産取得税の軽減措置について見てみましょう。軽減税額の算定式及びイメージは以下となります。

■土地の不動産取得税 算定式

不動産取得税額=固定資産税評価額×1/2×3%–軽減額

■土地の不動産取得税の軽減イメージ

(※) 宅地評価土地に係る課税標準の特例措置により、固定資産税評価額の2分の1の額になります。

■土地の不動産取得税の軽減額

| 種別 | 軽減額 |

|---|---|

| 土地(新築住宅用) |

軽減額:次のうちいずれか大きい方の金額 (1)45,000円(税額が45,000円未満の場合にはその金額) (2)土地の1平方メートルあたりの価格(※)×住宅の床面積の2倍(200㎡が限度)×税率3% |

| (※) 固定資産税評価額を2分の1にした額から1平方メートル当たりの価格を計算します。 | |

土地の不動産取得税の軽減を受けるための主な要件

- 新築した住宅が上記の不動産取得税の軽減要件に該当すること。

- 次のいずれかに該当すること。

①土地を取得してから3年以内にその土地に住宅を新築し、かつ、住宅が新築されるまでその土地を継続して所有していること。②住宅が新築される前に取得した土地を譲渡した場合、その土地を取得してから3年以内にあなたから土地を譲り受けたものがその土地に住宅を新築していること。

③住宅を新築してから1年以内に、その住宅を新築したものがその住宅の敷地(土地)を取得していること。

④新築未使用の住宅とその敷地を、新築後1年以内(同時取得を含む。)に同じ方が取得していること。

詳細は各都道府県の案内をご覧ください。

参考→不動産取得税 東京都

ハウスメーカー選びには順序があるのをご存じですか?

正しい手順は、ハウスメーカーを絞り込んでから住宅展示場へ行くことです。自分のペースで家づくりをするなら、まずはここから始めてみましょう。

新築住宅の不動産取得税の軽減額 シミュレーション

次に、実際にどの程度の不動産取得税がかかるのか、そして、どの程度の軽減が受けられるのかを、あるモデルケースで見てみましょう

| 住宅の不動産取得税の税額 比較表 | |||

|---|---|---|---|

| 種別 | 税額(軽減なし)(A) | 税額(軽減あり)(B) | 減税額(A-B) |

| 住宅 | 440,000円 1,100万円×4% | 0円 (1,100万円-1,200万円)×3% | 440,000円 |

| 土地 | 260,000円 (1,300万円×1/2)×4% | 0円 (1,300万円×1/2)×3% -軽減額216,000円(※) | 260,000円 |

| 合計 | 700,000円 | 0円 | 700,000円 |

| (※)土地の軽減額算定:土地の1平方メートルあたりの価格36,000円(1,300万円÷2÷180㎡)×住宅の床面積の2倍200㎡(120㎡×2=240㎡>上限200㎡→200㎡)×税率3%=216,000円>45,000円→216,000円 | |||

このケースでは、軽減がないとした場合の本則税700,000円の税額全てが軽減され、納税額は0円となります。

スポンサーリンク

不動産取得税の軽減措置の詳細

制度の詳細については、以下をご覧ください。

不動産取得税に係る特例措置-国土交通省令和4年度税制改正の大綱(財務省)令和3年度税制改正の大綱-財務省令和3年1月29日国会提出 地方税法等の一部を改正する法律案-総務省不動産取得税 東京都不動産取得税の軽減措置 All About

関連する制度

不動産取得税以外も含めた減税制度全体、また、補助金や他の優遇制度を含んだ新築時のお得情報全体については以下をご覧ください。

このページの内容は新築時・住宅取得時における減税制度について一般住宅、低炭素住宅、長期優良住宅にわけて比較表にしたものです。補助金・その他優遇制度などを含めた全てのお得情報の一覧については別ページにてご覧いただけます。

住宅の新築、新築住宅の取得時に利用できるお得情報についてまとめています。補助金、減税、金利優遇などを一覧にしていますので、検討の上、資金の負担が少しでも軽くなるよう十分ご活用ください。また、漏れがないようにするためのチェックリストとしてもご活用ください。